まくろー

まくろーこんにちは、まくろーです!

ママろーです

「投資は怖い」「元本保証の預貯金が一番安心」そう感じている方は、決して少なくないと思います。

実際、日本では長い間、銀行に預けているだけでお金が増えていく時代があり、「資産形成=預貯金」という考え方が当たり前のように根付いてきました。

しかし近年は、物価が上がり続ける一方で、預貯金の金利は依然として低水準です。その結果、お金の金額は減っていなくても、価値は少しずつ目減りしているという状況が起きています。

「元本保証だから安心」と思っていた預貯金にも、実は見えにくいリスクがある。

だからこそ今、投資を“お金を増やす手段”ではなく、資産を守る手段として考えることが大切になっています。

そこでこのページでは、

- なぜ預貯金だけでは不十分なのか

- 投資が資産形成の“味方”になる理由

- 預貯金と投資をどうバランスよく使い分けるべきか

を、できるだけ分かりやすく解説していきます。

「投資はまだ怖いけど、何もしないのも不安…」という方にこそ、読んでほしい内容です。

根強く残る預貯金マインド

2025年12月には約30年ぶりに政策金利が0.75%に引き上がるなど、今でこそ金利が少しずつ上がってきていますが、それでも80〜90年代のバブル景気の頃よりは低い金利水準です。

バブル当時は銀行に預けているだけで元本を保証されながらお金が増えていく夢のような時代でした。

この時代を生きてきた世代は、わざわざ元本割れリスクを背負ってまで投資する必要性は低いため、資産形成は専ら預貯金という方が多く、預貯金マインドが浸透しました。

僕やママろーの親世代はまさに預貯金マインドで、小さい頃から「貯金しなさい」という教えだったよ

その教えから、投資は怪しくて危険っていうイメージが強いよね

このため、日本では投資に対してネガティブな印象を持っている方が多いのが現状です。

元本保証だから安心?預貯金にもリスクあり!

確かに預貯金は元本保証のため金額が減ることはありません。

ですが、預貯金は価値が目減りするリスクがあります。

価値が目減りする?

例えば、ハンバーガーを100円で買えた時代もあったけど、今は200円近くになっているよね

確かにここ最近もモノの値段は上がり続けているね

昔の200円はハンバーガー2個買える価値があったのに今は1個しか買えないってことは、お金の価値が減っているってこと!

モノの値段(物価)はしばらく上がらない時代もありましたが、長期的には上がる方向に推移しています。

物価が一定じゃないのは何で?

物価が一定あるいは物価が下がると経済が停滞して景気が悪くなる可能性があるから、緩やかな物価上昇を目指しているんだよ

緩やかな物価上昇として年率約2%が目安とされています。

実際には2%からはブレますが、考え方として毎年2%ずつ物価が上昇し、お金の価値は年々目減りしていくと思っておくと良いです。

つまり、預貯金も毎年2%ずつ価値が目減りするリスクがあり、元本保証だからといって100%安心というわけではないと認識する必要があります。

預貯金も金融商品の1つ

投資は「株」「不動産」「金(ゴールド)」といった金融商品にお金を投じることを指しますが、実は預貯金も金融商品の一種です。

同じようなリターンやリスク特性を持つ金融商品のグループを「アセットクラス(資産クラス)」と言いますが、現金・預貯金もアセットクラスの1つです。

「株式」、「債券」、「不動産」、「現金・預貯金」

投資は怪しくて危ないなどの理由で預貯金だけしかしていない場合、言い方を変えると「預貯金というアセットクラスに全額投資している」ということになります。

投資の基本的な原則の1つに「分散投資」がありますが、預貯金だけしかしていない状態は全く分散されておらず、投資的にはリスクの高い状態であると言えます。

預貯金というアセットクラスだけでなく、株などのアセットクラスにも資産を振り分けた方が様々な環境下で資産価値の減少リスクを最小限に留められます。

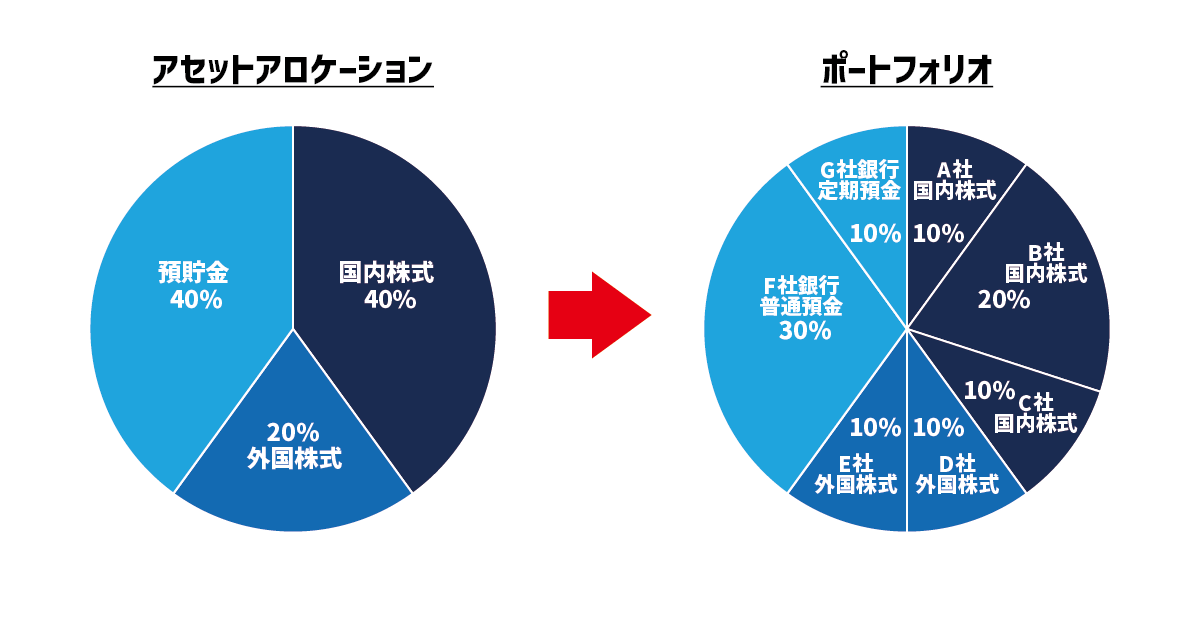

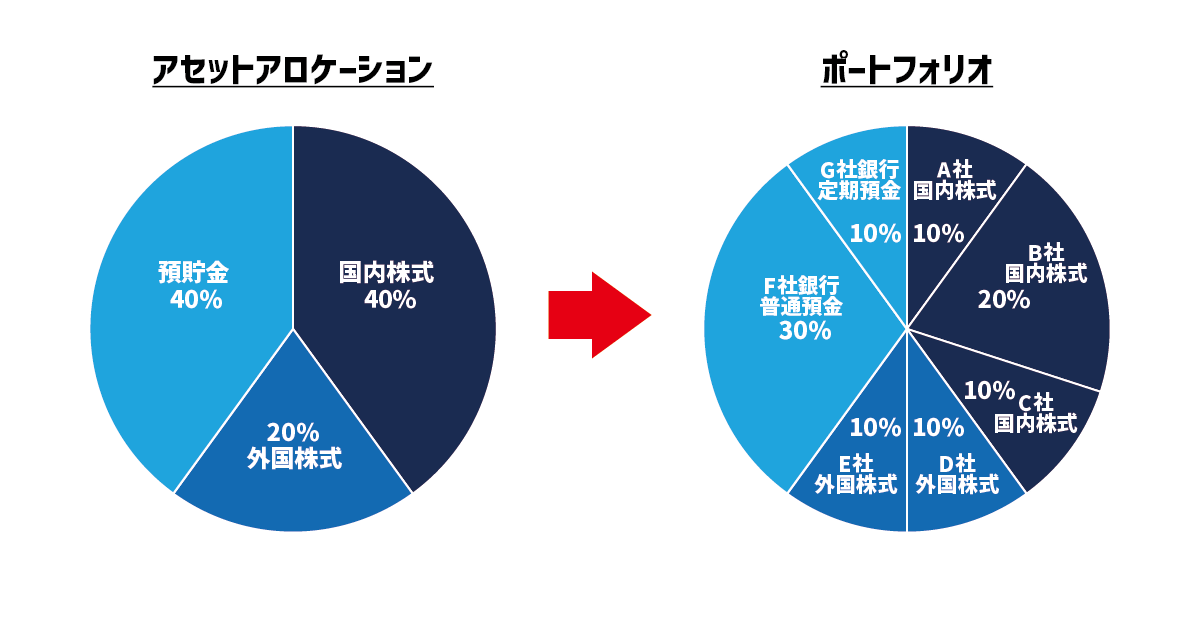

ちなみに、アセットクラスの振り分けを「アセットアロケーション(資産配分)」と言います。

また、混同しやすい言葉として「ポートフォリオ(金融商品の構成)」がありますが、これはアセットアロケーションで資産配分を決めた後、各アセットクラスの中でどの金融商品の組み合わせにするか、アセットクラス内の構成を決めることです。

預貯金のメリット

ここまで、物価が上がる環境下では預貯金だけだと価値が目減りすることを解説してきました。ここで、預貯金のメリットについても触れておきます。

- 元本保証

- 流動性が高い

- デフレに強い

元本保証

預貯金の最たるメリットで、預けたお金は金額が減らず損失リスクがありません(ただし、預金保険制度により1つの金融機関あたり1,000万円までの上限あり)。

流動性が高い

普段はあまり意識しないかもしれませんが、現金や預貯金はいつでもすぐに使えるという利便性があります。

例えば、資産額が100円(現金・預貯金のみ)のAさんと資産額1億円(不動産のみ)のBさんがいたとして、資産額だけで見るとBさんの方が圧倒的に多いですが、100円のジュースを今すぐ買いたいと思ったら、買えるのはAさんです。

このようにいつでもすぐに使えることを「流動性が高い」と言い、預貯金は流動性の高さが特長です。

デフレに強い

先ほど物価は長期的に見て緩やかに上昇すると解説しましたが、物価が上がり続けることを「インフレーション(インフレ)」と言います。

逆に、物価が下がり続けることを「デフレーション(デフレ)」と言います。

インフレの時はお金の価値が目減りしていく一方で、デフレの時はお金の価値が上昇していきます。

株や不動産はインフレと共にその価値も上がりやすいですが、デフレの時は価値が上がりにくいというデメリットもあります。

このことから、インフレやデフレに強い資産としては、

インフレに強い資産:株式、不動産など

デフレに強い資産:預貯金、債券など

となります。

どんな状況にも対応できるよう適切な資産配分をしよう

一概に預貯金が良い・悪い、株や不動産投資が良い・悪いというわけではありません。

アセットクラスごとにそれぞれの特徴があるので、特徴の異なるアセットクラスを組み合わせて資産配分(アセットアロケーション)することが重要です。

どのアセットクラスを選択すると良い?

アセットクラスの組み合わせは様々ですが、多くの家庭では「預貯金+株式」あるいは「預貯金+債券+株式」のアセットクラスを選択すれば十分です。

どっちの方が良いの?

預貯金と債券は大きく分類すると似たような特徴があるから、迷ったら「預貯金+株式」で良いと思う!

アセットアロケーションの比率は?

「預貯金+株式」というアセットクラスの選択をオススメしましたが、その比率も考える必要があります。

わが家の比率はどうなってるの?

現状(2025年12月末時点)は「預貯金:株式=50%:50%」だけど、リスクを取って積極的に資産運用したいから「預貯金:株式=20%:80%」を目指して株式比率を高めているよ!

株式は損失リスクがあるアセットクラスですが、預貯金よりも圧倒的にリターンが大きく資産形成しやすいので、積極的に資産運用したいならリスクを許容して株式比率を高めていきます。

このようにリスクやリターンを踏まえながら各家庭に合わせて比率を決めていきます。

家庭によって最適な比率に違いがあるのは分かるけど、そうはいっても比率を決めるのって難しい

それなら、年齢に応じた比率の決め方を参考にすると良いよ!

株式投資の基本的な原則の1つに「長期投資」があります。

株は値動きが激しく、振り子のように株価が上がったり下がったりするため、短期的には損失リスクがあります。

ですが、振り子の中心は長期的に見ると徐々に上がっていく傾向があるので、購入時に振り子の上端で高値掴みしたとしても、売却時には振り子の下端が購入時の上端よりも上回っている可能性が高くなります。

このため、株式は長期保有の長期投資が原則です。

これを踏まえると、年齢が若い頃は株式投資をしても時間を味方につけることで損失リスクを抑えながら運用できるのに対し、年齢が上がるにつれて損失リスクの低い安全資産(預貯金、債券など)の比率を高めていくのが資産運用の基本戦略になります。

そこで参考になるのが、年齢に応じた比率の決め方、「100-年齢」の法則です。

これは、100から自身の年齢を引いた数字に%を付けた比率を株式比率とするものです。反対に自身の年齢に%を付けた比率が安全資産の比率です。

安全資産比率:30%

株式比率:100-30=70%

まくろーは2025年12月末時点で35歳だから「預貯金比率35%/株式比率65%」が目安ってことだね

でも目標は株式比率80%だから、一般的な目安から15%も高い株式比率で、積極的な運用を目指しているよ

まとめ

今回は、預貯金と投資の関係について整理しながら、なぜ今の時代に投資が資産形成の味方になるのかを解説してきました。

預貯金は、

- 元本保証

- 流動性が高い

- デフレに強い

という大きなメリットがあり、生活防衛資金として欠かせない存在です。

一方で、物価が上昇し続けるインフレ環境では、価値が目減りするリスクも抱えています。

投資は元本保証こそありませんが、

- インフレに強い

- 長期で見れば資産を増やしやすい

- 預貯金の弱点を補える

という特長があり、預貯金と組み合わせることで力を発揮します。

大切なのは、「預貯金か投資か」という二者択一ではなく、特徴の異なる資産を組み合わせて、どんな状況にも対応できる家計を作ることです。

まずは生活防衛資金を預貯金で確保し、「余裕資金を少しずつ投資に回す」、「年齢や家族構成、リスク許容度に応じて、資産配分を見直していく」、それだけでも、将来に対するお金の不安は大きく減らせます。

「投資は怖いから何もしない」ではなく、「何もしないことのリスク」を知った上で、できる範囲で早期から始める。

それが、これからの時代に合った資産形成の第一歩です。

みなさんのご家庭の資産状況をいま一度見直してみると良いよ

最後までありがとうございました!